一、市场规模与增长动能

据《2025中国生命科学仪器市场白皮书》显示,国内超分辨显微镜市场近3年复合增长率达28%,预计2026年将突破50亿元规模。核心驱动力包括:

政策助推:国家重点研发计划“纳米科技”专项年均投入超10亿元

产业升级:半导体/新能源领域对纳米级检测需求激增

国产替代:进口品牌市占率从2018年82%降至2024年65%

二、主流厂商竞争矩阵

梯队 | 代表企业 | 技术路线 | 核心优势 | 市占率 |

**梯队 | 尼康(N-SIM)、徕卡(STED) | 成熟商业化技术 | 品牌溢价+全球服务网络 | 45% |

第二梯队 | 永新光学(SIM)、聚光科技(STORM) | 性价比+定制化 | 本地化服务+政策支持 | 28% |

创新梯队 | 锐科激光(STED+AI)、光子瑞特(MINFLUX) | 新兴技术突破 | 学术合作+**壁垒 | 12% |

进口补充 | 蔡司(Airyscan) | 入门级超分辨 | 价格下沉策略 | 15% |

三、技术路线竞争焦点

结构化照明(SIM)

国产突破:永新光学推出多模态SIM系统,分辨率达120nm

应用场景:细胞骨架观察、晶体缺陷检测

受激辐射损耗(STED)

技术壁垒:徕卡掌握核心**,国产设备多通过学术合作绕开限制

市场分化:进口设备占高端科研市场70%以上

单分子定位(STORM/PALM)

创新方向:聚光科技开发GPU加速算法,提升成像速度3倍

挑战:需特殊荧光标记,操作复杂度较高

混合技术

跨界融合:锐科激光将STED与AI图像重构结合,突破衍射极限至150nm

趋势:多模态集成系统成主流发展方向

四、关键竞争策略解析

价格带布局

进口品牌:N-SIM S系统定价超500万元,聚焦***实验室

国产设备:永新SIM系统定价180-300万元,主攻高校/企业端

学术合作

聚光科技与清华大学生命学院共建联合实验室

锐科激光设立“超分辨成像青年学者奖”

生态构建

尼康推出N-SIM SDK开发包,支持二次编程

永新光学建立荧光探针筛选数据库

服务升级

徕卡推出“金钥匙”服务:72小时现场响应+备用机支持

国产厂商提供3年免费软件升级

五、市场挑战与机遇

挑战:

核心技术**限制(如STED相关**2028年到期)

用户对国产设备信任度需提升

高性能探测器依赖进口

机遇:

国产化替代政策红利持续释放

新兴领域需求(如基因编辑/脑科学研究)

融合技术(超分辨+光谱/质谱)催生新场景

六、未来竞争格局预测

技术迭代:MINFLUX、量子点标记等新技术将打破现有市场分层

资本整合:预计2-3年内出现首起超分辨设备企业上市

场景深化:从生命科学研究向工业检测(如芯片缺陷观察)拓展

中国超分辨显微镜市场正经历从“技术跟随”到“局部**”的蜕变。对于参与者而言,突破核心器件国产化、建立差异化技术护城河、深化应用场景开发将是制胜关键。随着政策扶持与技术创新双轮驱动,本土品牌有望在未来5年内实现市场份额逆转。

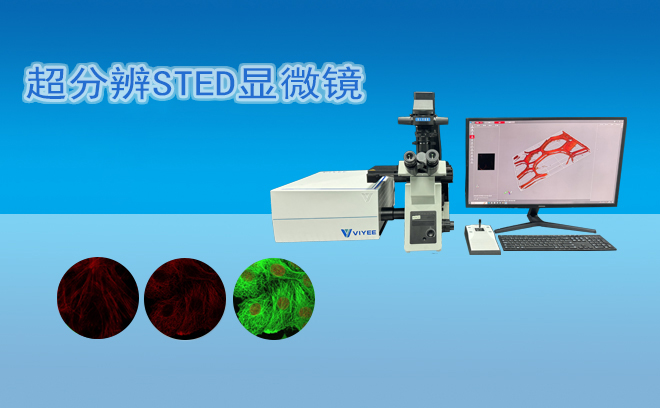

微仪光电是一家集显微镜、显微镜自动化、显微专用摄像系统、图像分析系统的研发、生产及销售为一体的国家J******、“专精特新”中小企业,先后通过国家“*******质量管理体系”认证、“ISO13485医疗器械质量管理体系”认证、“ISO14001环境管理体系”认证、“ISO45001职业健康安全管理体系”认证及医疗器械生产备案凭证;是“全国光学和光子学标准化技术委员会显微镜分技术委员会(SAC/TC103/SC2)”委员单位,并参与10项国家标准制修订工作。

公司主营业务:超分辨STED显微系统、VSPI显微共聚焦系统、医疗显微镜、工业显微镜、生命科学显微镜、科研级显微镜、数字成像系统、显微镜自动化与图像识别、3D超景深显微镜、VIFISH荧光原位杂交成像分析系统、GMP审计追踪软件、VIYEE清洁度自动分析检测系统、光学模块定制开发。